為替レートはなぜ動く?

更新日:

日経平均に大きな影響を及ぼす、ドル円の為替レート。

このドル円の為替レートは、いったいどういうときに動くのか。

通貨の交換レートの計算には、購買力平価(PPP:Purchasing Power Parity )で比べる方法があるので、これを大まかな目安と考えることができる。

ただ購買力平価にもいろいろあって、

- 消費者物価PPP…消費者の購入品で計算した購買力平価

- 企業物価PPP…企業の購入品(国内)で計算した購買力平価

- 輸出物価PPP…輸出時点の商品で計算した購買力平価

購買力平価と実際の為替レートの推移グラフ

このグラフを見ると実際の為替レートは、企業物価PPPを挟んで、輸出物価PPPと消費者物価PPPに挟まれる形で動いていることがわかる。

このグラフを見ると実際の為替レートは、企業物価PPPを挟んで、輸出物価PPPと消費者物価PPPに挟まれる形で動いていることがわかる。

つまり長期的には、企業物価PPPが、実勢為替レートの振動中心で、現時点では1ドル=99円台になる。

ただこれでは、為替がどちら方向に動くのか、それを考える参考にはならない。

振動中心は1ドル=99円台だとしても、そこから上下になぜ2割も動くのか。

これには日米の金利差が関係している。

つまり金利が高い国の通貨が買われるのだ。

日米実質金利差が、ドル円レートの方向を決める

為替レートは、企業物価で計算した購買力平価(PPP)が一番近い。

2016年現在の企業物価PPPは、1ドル=99円台なので、この当たりが妥当なレートだろう。

ところが実際の為替レートというのは、外国為替市場の取引で決まるため、一定のトレンドが発生する。

では、為替トレンドはなぜ発生するのか。

為替売買で利ざやを狙うFXの世界では、二国間の実質金利の差によって、方向が決まると考えられているらしい。

つまり実質金利が高い国の通貨が買われ、実質金利が低い国の通貨が売られるのだ。

ドル円の為替レートであれば、大きなトレンドとして、日米で実質金利が高い方が買われやすい。

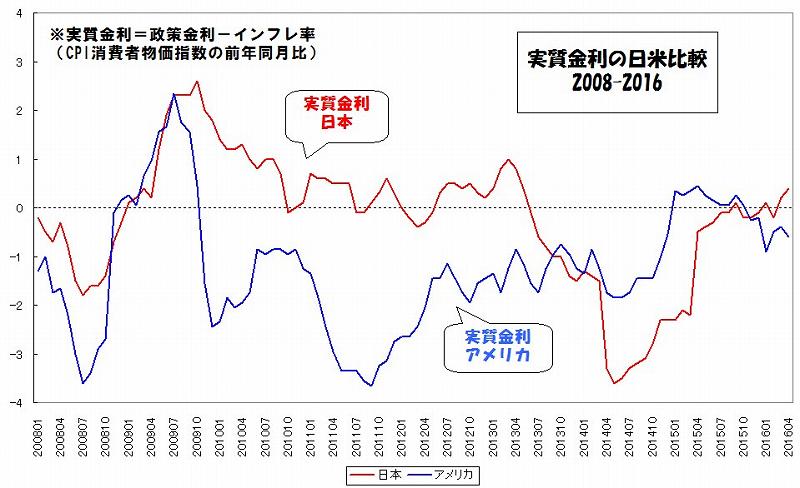

そこで日米の実質金利を、比べてみたのが次のグラフだ。

日米の実質金利の推移(2008-2016)

このグラフだと、上にある方の通貨が変われ、下にある方の通貨が売られるわけだな。

このグラフだと、上にある方の通貨が変われ、下にある方の通貨が売られるわけだな。

2015年末で、日米の実質金利差が逆転し、日本の方が高金利になっている。

この原因は、アメリカのインフレ率が1%あるのに対し、日本のインフレ率が殆ど0だからという事らしい。

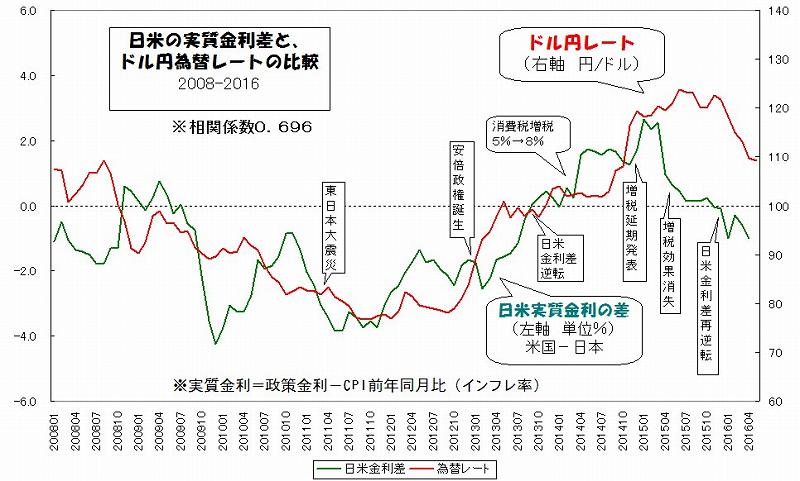

一方、日米の実質金利差とドル円の為替レートは、どれくらい相関関係あるのか。

日米実質金利差と、ドル円レートの推移(2008-2016)

このグラフを見ると、確かに相関性は強そうだね。

このグラフを見ると、確かに相関性は強そうだね。

実際に相関係数を計算してみたら、なんとR=0.697という強い数値が出た。

統計学では、0.4以上あれば相関関係があると判定されるが、0.697ともなると計算間違えクラスだ。

このグラフを見ると、日米の金利差が縮まっていくスピードに、為替レートが遅れて付いてきている。

つまりイギリスのEU離脱ショックがなくても、1ドル=100円を割るのは、時間の問題だったって事だな。