日米実質金利差で、円高・円安が決まる

更新日:

日経平均株価は、東証一部の主要225銘柄で構成されている。

この日経225銘柄の中には、輸出で稼いでいる大企業が多いため、ドル円やユーロ円などの、為替レートに大きな影響を受ける。

円安になると業績アップ期待で、輸出株は大いに買われるが、円高になると逆に株が売られる。

また外国人投資家も、輸出企業株の売買に参加するので、「日本株買い」のときは「為替ヘッジの円売り」「日本株売り」のときは「円買い」が起こる。

これによって、為替レートと、日経平均が連動しやすくなる。

しかしもっと長期的な視点で見たとき、この円安・円高は、通貨間の金利差で決まる。

ドル円で言えば、日本と米国で、実質金利が高い方の通貨が買われる。

アメリカの方が実質金利が高ければ、ドルが買われて円安ドル高になる。

逆に、日本の方が実質金利が高ければ、円が買われて円高ドル安になるわけだ。

では、実質金利はどうやって計算するのか。

それは名目金利から、インフレ率を差し引いたモノで計算する。

ただし現時点のインフレ率は、わからない。

インフレ率というのは、実際に商品価格を調査して計算してみないと分からないので、1~2ヶ月後になってみないと分からないのだ。

そこで大まかにインフレ率を予想して、実質金利を「読む」らしい。

これが「期待インフレ率」とか「予想インフレ率」いう数値だ。

これは各業界から出される予想値の平均値らしい。

一方、FX取引などでは、そこで名目金利として中央銀行の政策金利、インフレ率として消費者物価指数CPIの前年同月比を、「インフレ率」として使って計算している。

消費税増税延期で、円高トレンド発生

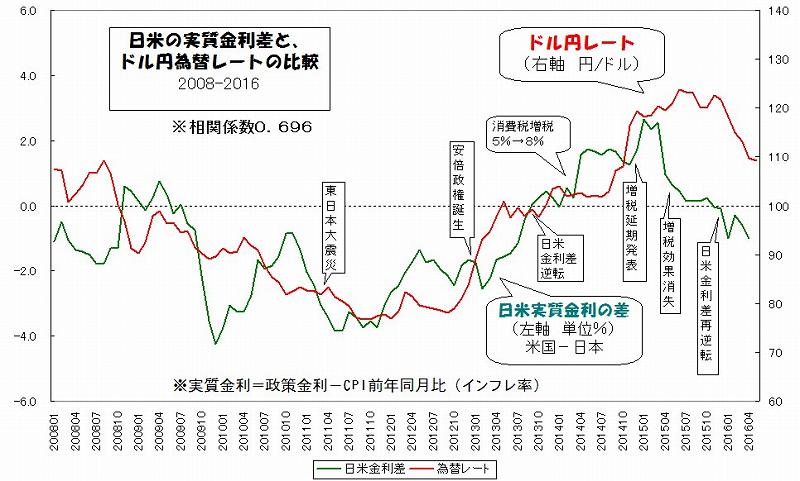

日米実質金利差を計算して、為替レートの推移と比べてみると、強い相関性がある。

そこで、最近の動向をグラフにして、今後の為替レートの行方を考えてみる。

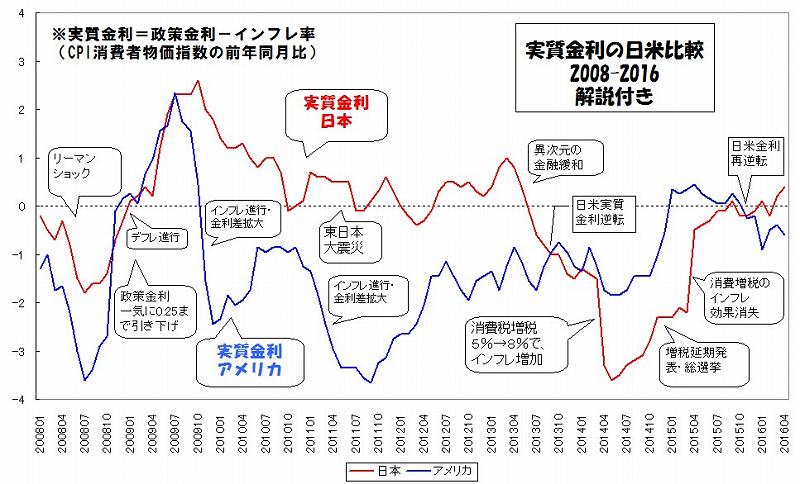

リーマンショック後は、政策金利が、ずっと最低水準のままだから、インフレ率が低い方が実質金利が高くなる。

ということで、二つのグラフを見比べてみる。

日米の実質金利の推移(2008-2016)解説付き

日米の実質金利差と、為替レートの推移グラフ(2008-2016)

基本的に、インフレ率が低い方が、実質金利が高くなるわけだから、殆どの期間、日本の方が高金利で、それが原因で円高が進んでいる。

基本的に、インフレ率が低い方が、実質金利が高くなるわけだから、殆どの期間、日本の方が高金利で、それが原因で円高が進んでいる。

ただしインフレ率は、1~2ヶ月後にならないと、実際の数値が出てこないため、2~3ヶ月遅れて円高になっている。

注目は、消費税増税後の金利の動きで、増税によって金利がドーンと下がり、それが数ヶ月後の円安につながった。

しかし1年後に増税によるインフレ効果がなくなってしまうと、日米の金利差は一気に縮まった。

消費税の再増税があれば、インフレが期待出来て、円安が続い可能性が高い。

しかし消費税増税再延期によって、インフレの目は完全になくなったから、これからは円高ドル安トレンドってことらしいな。